Comment le DPE est-il devenu un enjeu pour l’accès aux crédits immobiliers ?

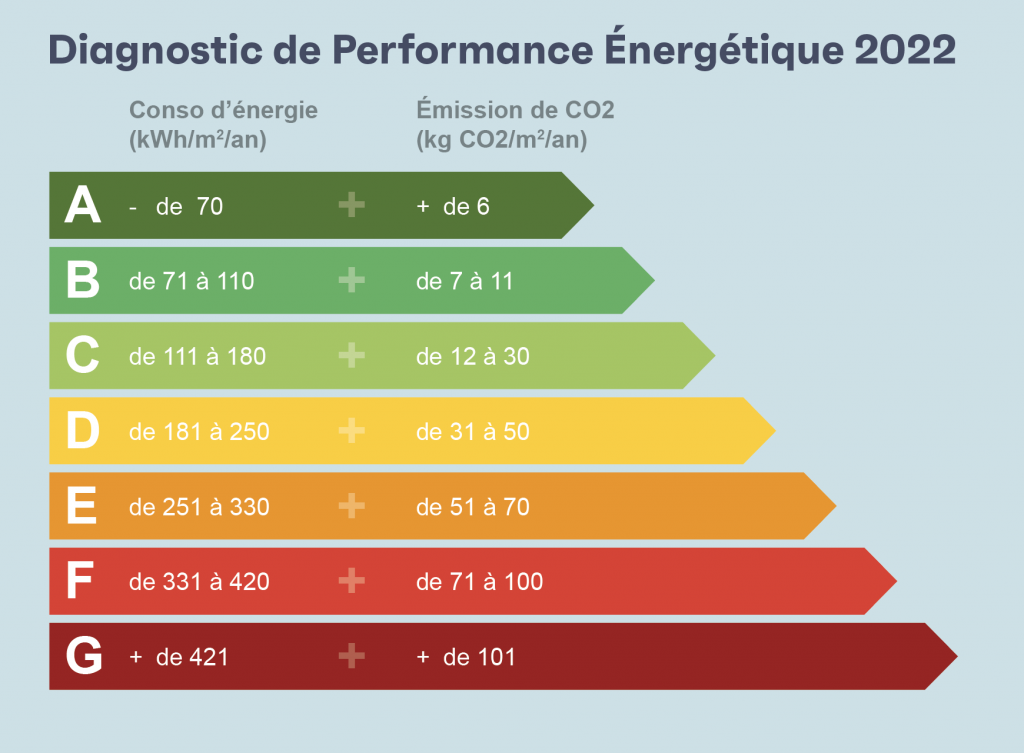

Aujourd’hui, l’efficacité énergétique d’une maison est un enjeu majeur pour les propriétaires et les acheteurs immobiliers. Le diagnostic de performance énergétique (DPE), introduit en 2006 en France, évalue la consommation énergétique d’un logement et émet des recommandations pour améliorer l’efficacité énergétique du logement.

Mais saviez-vous que le DPE est également devenu un enjeu majeur pour les crédits immobiliers ? Dans cet article, nous explorerons pourquoi un bon DPE est indispensable pour obtenir un prêt aidé, pourquoi un mauvais DPE peut être synonyme de risque, et comment accompagner les clients grâce à la donnée et à la détection des gestes travaux.

Le DPE, un enjeu pour l’éligibilité à un prêt aidé

Si vous cherchez à acheter un logement et que vous êtes à la recherche d’un prêt aidé (prêt disposant de conditions avantageuses comme prêt à taux zéro, prêt conventionné, prêt épargne logement etc), le DPE est un critère important.

En effet, depuis Juillet 2021, le DPE figure parmi les critères de sélection des prêts immobiliers aidés, délivrés par l’État ou par les collectivités territoriales. Ainsi pour bénéficier d’un prêt aidé, le logement doit avoir un DPE compris entre A et E, si le DPE est F ou G, des travaux devront obligatoirement être réalisés pour pouvoir être éligible à un prêt aidé.

Les établissements bancaires peuvent également se baser sur le DPE pour fixer leurs offres de prêt, car un logement bien classé sur l’échelle de performance énergétique peut être considéré comme un investissement plus sûr à long terme car le risque de perte de valeur du bien immobilier est jugé plus faible. Et ces prêts aidés ne sont pas à négliger d’autant plus dans ce contexte d’augmentation des taux.

A titre d’exemple un prêt à taux zéros peut s’élever jusqu’à 118000€ et s’étaler sur 25 ans, et le prêt action logement à pour but d’aider les salariés d’entreprises à financer leur propriété principale. Celui-ci peut s’élever jusqu’à 40 000€ et s’étaler sur 25 ans. Pour ces deux prêts, les ressources et l’emplacement géographique du demandeur de prêt sont les critères principaux qui déterminent le montant du prêt.

Le DPE, un facteur de risques

Un DPE mal classé peut être un frein à l’obtention d’un prêt immobilier, voire un facteur de risque pour l’établissement financier. En cas d’insolvabilité de l’emprunteur, la vente du bien immobilier est une solution. Les banques considèrent que de part les contraintes réglementaires concernant le DPE, un logement avec un DPE faible (E, F, G) pourrait être plus difficile à commercialiser.

En effet, un logement classé E, F ou G est considéré comme énergivore et peut être sujet à des travaux d’amélioration importants pour atteindre une performance compatible avec les normes environnementales. Ces travaux peuvent engendrer des coûts importants qui peuvent impacter le remboursement du prêt.

Par ailleurs, l’efficacité énergétique d’une maison est de plus en plus considérée comme un indicateur de la qualité d’un bien immobilier. Ainsi, un mauvais DPE peut être un élément de négociation pour les acheteurs et les vendeurs dans le cadre d’une transaction immobilière. Vous pouvez observer les variations de prix en fonction de la note DPE et de l’emplacement géographique auprès de l’étude des Notaires de FranceEn guise d’illustration, d’après l’étude des notaires de France, un logement avec un DPE B situé en Nouvelle Aquitaine sera évalué entre 11 et 14% plus cher qu’un logement D. A l’inverse un logement F aura une décote d’environ 18% par rapport à un logement D. Il est donc essentiel de prendre en compte le DPE dès le début du processus d’achat ou de vente.

Accompagner les clients grâce à la donnée et à la détection des gestes travaux

Les établissements bancaires peuvent utiliser les données liées au DPE pour accompagner les clients dans l’amélioration de l’efficacité énergétique de leur logement.

En effet, la réalisation de travaux de rénovation énergétique peut permettre une réduction de la facture d’énergie du client, une augmentation de la valeur du bien immobilier, et contribuer à la réduction de l’impact environnemental. Les établissements bancaires peuvent donc proposer des solutions de financement pour les travaux, en offrant des prêts à taux avantageux ou en établissant des partenariats avec des entreprises spécialisées dans l’isolation, ou le chauffage. Les établissements bancaires peuvent également utiliser des plateformes identifiant les travaux prioritaires dans un logement et proposer des solutions adaptées à chaque client.

Le DPE est devenu un enjeu majeur pour les crédits immobiliers. Les établissements bancaires ont compris l’importance de l’efficacité énergétique des logements pour minimiser les risques financiers et accompagner les clients dans leur transition énergétique. Les propriétaires et les acheteurs immobiliers doivent donc être conscients de l’impact du DPE sur leur projet immobilier. Les solutions de financement offertes par les établissements bancaires peuvent également être une aide précieuse pour la réalisation de travaux d’amélioration énergétique dans un logement. Il est donc essentiel de se tourner vers des établissements bancaires proposant des offres adaptées aux besoins des propriétaires et des acheteurs immobiliers, et de se renseigner sur les avantages liés à un logement bien classé sur l’échelle de performance énergétique.

Directeur marketing