Dans un contexte où l’urgence climatique appelle à des actions concrètes et rapides, les “green bonds” – ou obligations vertes – émergent comme des instruments financiers clés au service de la transition énergétique.

Ces outils de financement dédiés à des projets ayant un impact positif sur l’environnement permettent de flécher les investissements vers des initiatives durables.

Qu’est-ce qu’un Green Bond ?

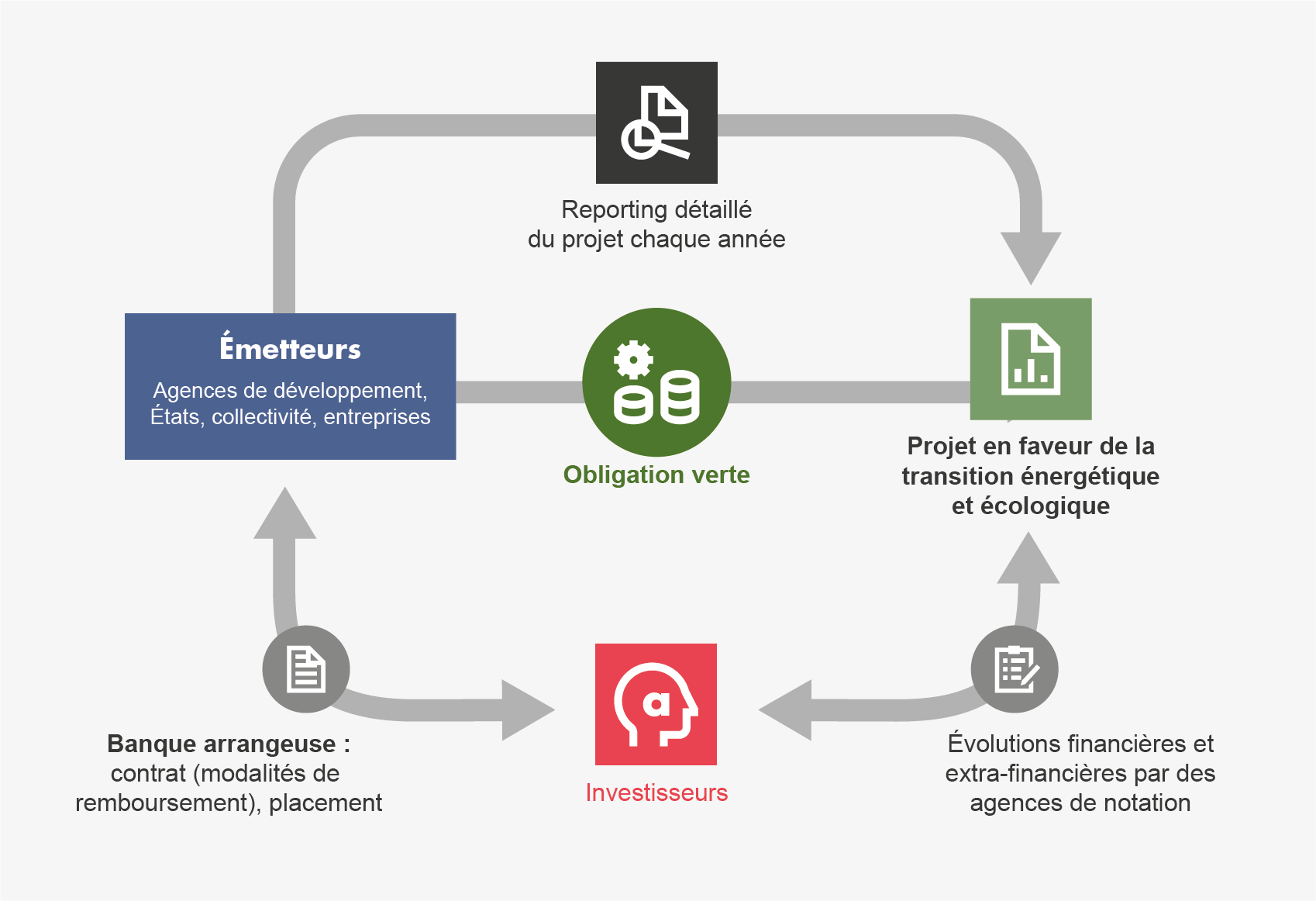

Les green bonds sont des obligations émises par des entités publiques ou privées exclusivement utilisées pour financer ou refinancer des projets contribuant à la transition écologique.

Ces projets peuvent concerner les énergies renouvelables, l’efficacité énergétique, la gestion durable des déchets, la conservation de la biodiversité, ou encore le développement de transports propres.

Les fondements des green bonds : principes et impact

Les principes associés au Green Bonds (Green Bond Principles, GBP) constituent les piliers sur lesquels repose le marché des obligations vertes, offrant un cadre volontaire de bonnes pratiques pour favoriser la transparence, l’intégrité et le développement du marché des green bonds.

Établis par l’International Capital Market Association (ICMA), ces principes orientent l’émission des green bonds en définissant clairement l’utilisation des fonds, les critères de sélection des projets, la gestion des recettes, et les exigences en matière de reporting. L’objectif principal est de garantir que les fonds levés soient utilisés pour financer des projets ayant un impact environnemental positif réel et mesurable.

En adoptant ces principes, les émetteurs de green bonds s’engagent vers une plus grande transparence et responsabilité, permettant ainsi aux investisseurs de prendre des décisions éclairées basées sur la performance environnementale des investissements. Les GBP jouent donc un rôle crucial dans l’alignement des stratégies financières avec les objectifs de développement durable, en guidant le flux de capitaux vers des investissements plus verts et en soutenant la transition vers une économie bas carbone.

L’impact des Green Bonds sur la transition énergétique

La transition énergétique nécessite des investissements colossaux pour décarboner les économies et limiter le réchauffement climatique.

Les green bonds jouent un rôle crucial en mobilisant les capitaux nécessaires à cette transformation.

En offrant une opportunité d’investissement attractive et responsable, ils permettent de réunir les acteurs financiers autour d’objectifs communs de durabilité.

Green Bonds vs Conventional Bonds

Les green bonds, comparés aux obligations conventionnelles, offrent une perspective unique en matière d’investissement, en se concentrant spécifiquement sur le financement de projets à impact environnemental positif.

Cette distinction n’est pas seulement importante du point de vue de l’impact environnemental ; elle l’est aussi pour les investisseurs soucieux de durabilité, qui cherchent à aligner leurs portefeuilles sur leurs valeurs éthiques et écologiques.

Les green bonds offrent donc non seulement une opportunité d’investissement responsable mais encouragent également une transparence accrue et des critères de reporting spécifiques, permettant aux investisseurs de mesurer l’impact réel de leur investissement sur l’environnement.

En conséquence, bien que les green bonds et les obligations conventionnelles puissent offrir des profils de risque et de rendement similaires, les premiers apportent une valeur ajoutée en termes de bénéfices environnementaux et de promotion de la durabilité, et accompagnent l’évolution des préférences des investisseurs vers des options plus vertes et socialement responsables.

Le rôle des données dans l’émission des Green Bonds

La crédibilité et l’attractivité des green bonds reposent sur la transparence et la fiabilité des informations relatives à l’impact environnemental des projets financés.

C’est là que namR et nos produits tels que le simulateur Ecoclik, entrent en jeu.

En fournissant des données précises et actionnables sur les aspects environnementaux des biens immobiliers ou des projets d’infrastructure, les solutions Ecoclik permettent aux émetteurs de green bonds de cibler les meilleures actions à financer, de prévoir l’impact de ces investissements et d’assurer une communication transparente à leurs investisseurs.

Exemples de réussites et perspectives d’avenir

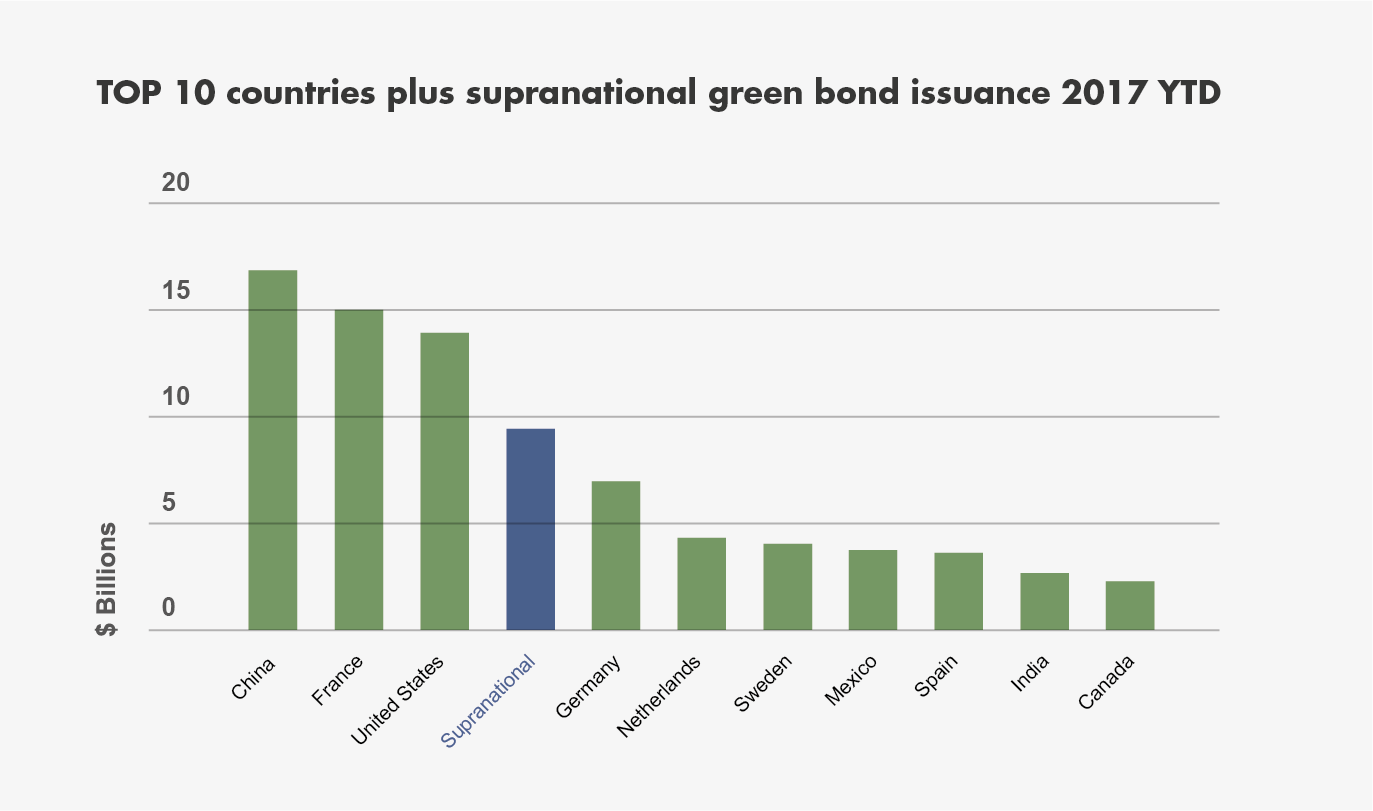

L’utilisation des green bonds se diversifie et s’intensifie à travers le monde. De grandes institutions financières, des gouvernements et des entreprises de toutes tailles ont réussi à lever des fonds significatifs par ce biais et financent ainsi les projets d’énergies renouvelables, d’amélioration de l’efficacité énergétique des bâtiments, ou de développement de transports moins polluants.

Cette tendance est appelée à s’accroître, les investisseurs étant de plus en plus en quête de placements conjuguant rendement financier et impact environnemental positif.

Les banques françaises jouent un rôle de premier plan dans le développement des green bonds et contribuent activement au financement de la transition énergétique et à la réalisation des objectifs de développement durable.

Voici quelques exemples notables de green bonds émis par des banques françaises, qui illustrent leur engagement vers une économie plus durable :

BNP Paribas Green Bond

BNP Paribas a lancé son premier green bond en novembre 2016, collectant 500 millions d’euros destinés au financement d’actifs verts. Les secteurs éligibles pour l’utilisation de ces fonds comprennent les énergies renouvelables, l’efficacité énergétique, le transport de masse et public, la gestion et le traitement de l’eau, ainsi que le recyclage. Cet engagement s’inscrit dans la volonté de la banque de soutenir des projets ayant un impact positif sur l’environnement et de promouvoir des solutions durables sur le marché.

Par ailleurs, BNP Paribas a renforcé ses ambitions en matière de transition énergétique en annonçant son retrait des activités d’exploration et de production de pétrole et de gaz. La banque vise à réduire son financement de l’exploration et de la production de pétrole de 80 % d’ici 2030 et a cessé tout financement dédié au développement de nouveaux champs de gaz et de pétrole. BNP Paribas s’est également fixé de nouveaux objectifs de décarbonisation pour les secteurs de l’acier, de l’aluminium et du ciment, conformément à son rapport climatique 2022.

Ces mesures reflètent l’engagement de la banque à aligner son portefeuille de prêts sur une trajectoire net zéro, avec pour objectif de positionner le groupe comme un leader de la transition énergétique.

BNP Paribas prévoit de consacrer 200 milliards d’euros au soutien de la transition vers une économie à faible émission de carbone de ses clients d’ici 2025.

Source : bnp-paribas-successfully-launches-inaugural-green-bond

Société Générale Green Bond

En novembre 2021, Société Générale a émis son premier obligation d’impact social positif sur le marché public, pour un montant de 1 milliard d’euros.

Cette émission a une maturité de 6 ans et a attiré une forte demande des investisseurs, ce qui démontre l’engagement de la banque en faveur du financement d’une économie durable.

Les fonds levés sont destinés à financer des projets contribuant au progrès socio-économique et à l’autonomisation, ainsi qu’à l’accès au logement abordable, à l’éducation, à la formation professionnelle et aux soins de santé.

Plus récemment, la Société Générale a innové en novembre 2023 en émettant son premier green bond numérique en tant que Security Token, enregistré directement par SG-FORGE sur la blockchain publique Ethereum.

Cette opération, valorisée à 10 millions d’euros avec une maturité de 3 ans, a été souscrite intégralement par deux investisseurs institutionnels de premier plan, AXA Investment Managers et Generali Investments, à travers un placement privé. L’émission de ce green bond numérique vise à financer ou refinancer exclusivement des activités vertes éligibles, comme défini dans le cadre des obligations à impact positif et durable de Société Générale.

Cette démarche s’inscrit dans la volonté du groupe d’accroître la transparence et la traçabilité des données ESG (Environnement, Social et Gouvernance), ainsi que d’améliorer la fluidité et la rapidité des transactions et des règlements grâce à la technologie blockchain.

L’opération illustre l’engagement de Société Générale à exploiter son expertise financière et les capacités technologiques de SG-FORGE pour contribuer à la construction d’un marché obligataire durable innovant.

Source : inaugural-social-bond-pif – first-inaugural-digital-green-bond-public-blockchain

Crédit Agricole Green Bond

Le Crédit Agricole a émis son premier green bond en 2013, marquant ainsi son engagement précoce dans le financement de projets durables.

Ce pionnier du marché des obligations vertes a depuis lors continué à développer son portefeuille de financements verts, en soutenant des projets dans des domaines tels que les énergies renouvelables, l’efficacité énergétique, et la gestion durable des ressources en eau.

Ces initiatives reflètent l’engagement de la banque à contribuer à une économie plus verte et à la transition énergétique globale.

Ces exemples mettent en évidence la contribution significative des banques françaises au développement de solutions de financement innovantes pour soutenir des projets ayant un impact environnemental positif.

En émettant des green bonds, ces institutions financières démontrent leur engagement en faveur d’une économie plus durable et d’une société plus respectueuse de l’environnement.

Source : https://www.credit-agricole.com/finance/dette-et-notations – https://www.ca-cib.fr/fr/expertises/solutions-pour-les-marches-de-capitaux/produits-structures/obligations-vertes-green

Conclusion

Comme vous l’avez compris, les obligations vertes représentent un compromis entre finance et durabilité, apportant une solution tangible aux exigences financières liées à la transition énergétique.

Dans notre démarche chez namR, l’innovation dans le domaine des données et des analyses environnementales, incarnée par des outils tels que ecoliK, est au cœur de notre action pour stimuler le développement du marché des green bonds.

En rapprochant les objectifs financiers des impératifs de développement durable, nous contribuons activement à la création d’un avenir où les obligations vertes mènent vers une économie plus verte et plus résiliente.

Leur expansion illustre l’évolution des mentalités dans le secteur financier, désormais prêt à jouer un rôle de premier plan dans la lutte contre le changement climatique.