Double matérialité et risques climatiques

Le changement climatique est une réalité pour tous les acteurs de la société. Le dernier rapport du GIEC paru en mars 2023 rappelle que les événements climatiques extrêmes ne vont cesser de se démultiplier dans les années à venir et causer des dommages croissants auprès des particuliers, entreprises et collectivités.

Le rôle de prévention et de protection des assureurs est en première ligne et les réglementations CSRD & SFDR viennent réaffirmer son rôle pivot en matière de reporting extra-financier, à la fois en tant qu’investisseurs et en tant qu’entreprises.

Un nouveau concept s’inscrit dans ce cadre et permet de mieux prédire les pertes futures et ajuster la tarification, celui de la double matérialité.

Qu’est-ce que signifie la double matérialité pour un assureur ?

La double matérialité est un concept utilisé par les assureurs pour décrire deux phénomènes distincts :

- Risques physiques tels que les phénomènes météorologiques extrêmes ou les inondations qui peuvent causer de graves dommages.

- Pertes financières qui correspondent au montant qu’un assureur doit payer pour les sinistres.

En comprenant les deux aspects de la double matérialité, les assureurs peuvent mieux prévoir les pertes futures et ajuster leurs tarifs en conséquence.

Exemple concret de double matérialité

Pour l’assurance VIE ou l’assurance Multirisques Habitation (MRH), cela implique d’évaluer financièrement les dommages causés à l’environnement.

Par exemple :

- Comment déterminer le coût des conséquences d’une pollution de rivière causée par une entreprise, incluant les impacts sur la biodiversité ?

- Comment évaluer le coût d’une sécheresse et les impacts sur le bâti ?

- Comment évaluer l’impact d’une inondation sur la VIE et le bâti ?

- …

Les niveaux d’impact des risques climatiques entre les risques IARD et les risques « vie »

Les risques climatiques pour l’assurance IARD

Le secteur IARD est particulièrement vulnérable aux effets du changement climatique en raison des phénomènes météorologiques extrêmes tels que les inondations, les tempêtes et les incendies de forêt. Ces événements peuvent causer des dommages importants aux entreprises, aux habitations et aux autres biens assurés par ce type de police.

Par conséquent, les assureurs doivent réévaluer leurs modèles de risque et prendre en compte non seulement la fréquence des phénomènes météorologiques extrêmes, mais aussi l’intensité avec laquelle ils se produisent.

Cela signifie que les primes des polices IARD doivent être ajustées en conséquence, afin de garantir une couverture des pertes pour ne pas présenter de risque de liquidité.

Risques climatiques pour l’assurance VIE

L’assurance-vie est également touchée par le changement climatique, mais pas nécessairement de la même manière.

Dans le domaine de l’assurance-vie, le risque climatique le plus important est celui qui est connu sous le nom de “risque de transition”.

Ce risque concerne les investissements et est lié aux politiques, aux avancées technologiques et sociales qui devraient accompagner une transition vers un monde moins dépendant des énergies fossiles. Ces changements pourraient avoir un impact sur la rentabilité des investissements, ce qui représente une menace pour l’épargne des citoyens français ainsi qu’un risque de liquidité et nécessite une préparation adéquate.

De ce fait, les assureurs doivent évaluer soigneusement leurs modèles de mortalité afin de s’assurer à être prêt à subir des pertes potentielles dues à des taux de mortalité plus élevés.

Pourquoi les données peuvent-elles aider dans la prise en compte de la double matérialité ?

L’analyse des données est devenue de plus en plus importante pour aider les assureurs à comprendre et à gérer l’exposition aux risques climatiques. Les assureurs utilisent des modèles prédictifs basés sur des données historiques, afin d’évaluer les niveaux de risques actuels, d’anticiper les menaces futures et de prendre des décisions sur la tarification des primes en conséquence.

Cela leur permet de fixer le prix de l’assurance avec plus de précision, tout en aidant les clients à comprendre leur propre niveau d’exposition au risque, et à prendre des décisions éclairées quant à leurs options de couverture.

Chez namR en partenariat avec Addactis, nous avons développé plusieurs modèles pour aider les assureurs à évaluer les risques auxquels ils peuvent être confrontés.

Grâce à ces modèles, les assureurs peuvent mieux évaluer les risques dans une zone géographique donnée ou à une adresse spécifique, ce qui leur permet de mieux comprendre la nature du risque en question.

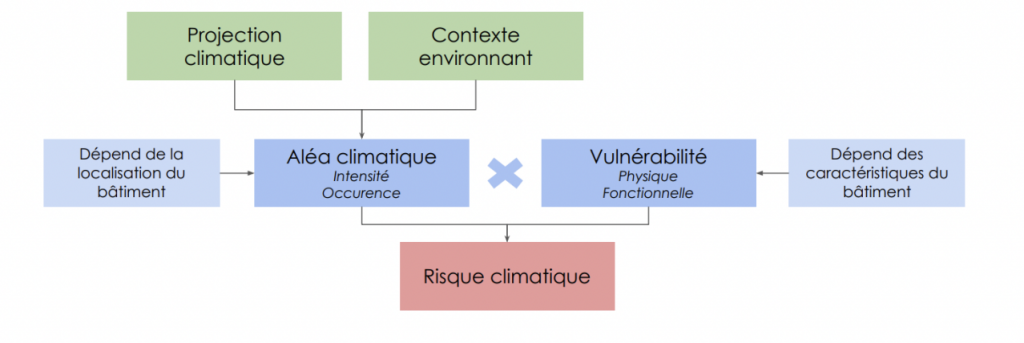

Voici les 3 facteurs pour évaluer le risques au bâtiment :

- Exposition à l’aléa (Fréquence, intensité, durée…)

- Contexte environnant (imperméabilisation des sols, zones inondables, caractéristiques du sous-sol…)

- Vulnérabilité physique et fonctionnelle

La double matérialité, une opportunité pour les assureurs

Les risques liés au climat posent des défis importants aux compagnies d’assurance, mais avec des outils d’évaluation appropriés, ils peuvent être gérés efficacement.

En comprenant le concept de double matérialité et en tirant parti de l’analyse des données, les assureurs peuvent mieux identifier les pertes potentielles liées à ces événements et ajuster leurs tarifs en conséquence.

Une telle approche contribuera à garantir que les clients et les fournisseurs sont correctement protégés contre les pertes financières inattendues dues aux événements liés au changement climatique.

Armés de ces connaissances, les responsables des données devraient savoir comment les utiliser au mieux lorsqu’ils prennent des décisions sur les ajustements de taux pour les polices d’assurance à la lumière des risques potentiels liés au climat qui peuvent survenir au fil du temps.

Directeur marketing